On entend, entre amis autour d’un café, entre collègues autour d’un dîner, parler de rendements et du risque de leurs investissements. En tant que planificateur financier, on entend toutes sortes de conception du risque. Mais c’est quoi au final, le risque d’un portefeuille CELI ou REER par exemple?

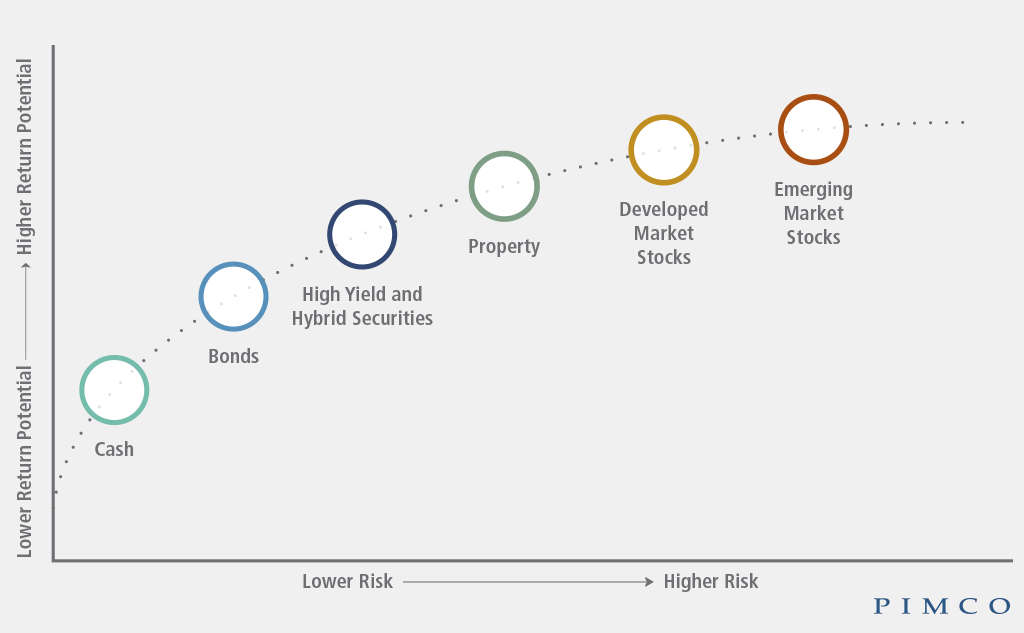

Parmi les portefeuilles, il y a une répartition de vos avoirs en deux grandes catégories :

La première, le revenu fixe :

Le revenu fixe est la portion plus sécuritaire et la plus linéaire de votre portefeuille.

Elle est majoritairement composée d’obligations gouvernementales et corporatives, de billets à terme, de Certificats de Placements Garantis et de bons du trésor.

Cette portion de vos investissements a comme objectif principal : la conservation de votre capital. En d’autre termes, son but est de générer un minimum de revenus et stabiliser votre portefeuille lors de périodes de plus grandes fluctuations sur le marché boursier.

On peut s’attendre à ce que la portion revenu fixe génère entre 1 à 3% de rendement par année.

La deuxième, les actions :

Les actions constituent la portion plus à risque de votre portefeuille.

Son objectif principal est de vous générer du rendement intéressant et augmenter la valeur de votre portefeuille.

Par rendement intéressant, on parle de générer plus de rendement que le 2% d’augmentation du coût de la vie. Le coût de la vie fait en sorte qu’un dollar dans votre compte chèque en vaut 98 centimes l’année d’après, et ainsi de suite. En laissant de l’argent à moins de 2% de rendement par année, votre argent perd de la valeur et du pouvoir d’achat chaque année.

En effet, c’est la portion d’actions de votre portefeuille qui fera en sorte que dans les crises boursières, la valeur de votre compte d’investissement descendra, mais c’est également elle qui fera en sorte que vous pouvez faire plus de 10% de rendement par année.

Dans les meilleures années, comme en 2013, il n’est pas rare de voir des portefeuilles composés en action qui ont généré plus de 20 ou même 30% de rendement au cours des 12 derniers mois.

C’est quoi une action au juste?

Détenir une action d’une compagnie indique que vous possédez un pourcentage de cette compagnie.

En exemple, si vous détenez 1% de l’ensemble des actions de la compagnie Amazon, cela veut dire que 1% des profits de Amazon vous est dû.

Dans un premier temps, Amazon aurait le choix de réinvestir ces montants dans la compagnie et donc faire augmenter la valeur de vos actions. Dans un deuxième temps, Amazon aurait l’option de verser les profits directement à ses actionnaires.

Imaginez détenir 1% de Amazon… Les profits seraient immenses, et donc ses distributions aussi.

Le côté négatif des actions est que lorsque l’entreprise ne va pas bien, où il y a des pertes au cours de l’exercice d’une année, la valeur de votre action diminue, car vous êtes responsable à 1% de l’entreprise. Cela génère des rendements négatifs et donc une baisse de la valeur de votre portefeuille.

Sur les 15 dernières années, l’action de Amazon a subi plusieurs baisses et de solides corrections. Cela dit, elle a tout de même rapporté en moyenne 28% de rendement par année.[1]

Comparatif : Actions versus revenu fixe

Lorsque les actions montent en flèche, le revenu fixe reste linéaire.

Lorque les actions chutent, le revenu fixe reste haut et fort.

Les actions amènent de la croissance au portefeuille, alors que le revenu fixe amène de la sécurité.

Maintenant, la proportion allouée à chaque catégorie dépend de votre objectif.

Si votre but est de faire 2 ou 3 % rendement par année, afin de faire un achat l’année prochaine, allez beaucoup plus en revenu fixe.

Si votre but est de faire 6 ou 7% par année d’ici votre retraite dans 15 ans, allez beaucoup plus en actions.

Si vous êtes entre les deux, allez faire un partage équilibré entre les deux actifs et chercher du 4 ou 5% par année.

Alors c’est quoi le risque?

Le risque en investissement est défini comme étant la volatilité d’un portefeuille. En d’autres mots, sa tendance à faire des dents de scie (haut-bas-haut-bas).

Un portefeuille plus à risque est donc plus en actions et plus volatile; un portefeuille plus prudent est majoritairement en revenu fixe et est moins volatile.

« Le risque en investissement, c’est avoir besoin de son argent, alors que le portefeuille est dans une baisse. »

Francis Ashfield

Peut-on perdre son argent?

À moins de sortir son argent lors d’une baisse, vous ne perdrez pas votre argent.

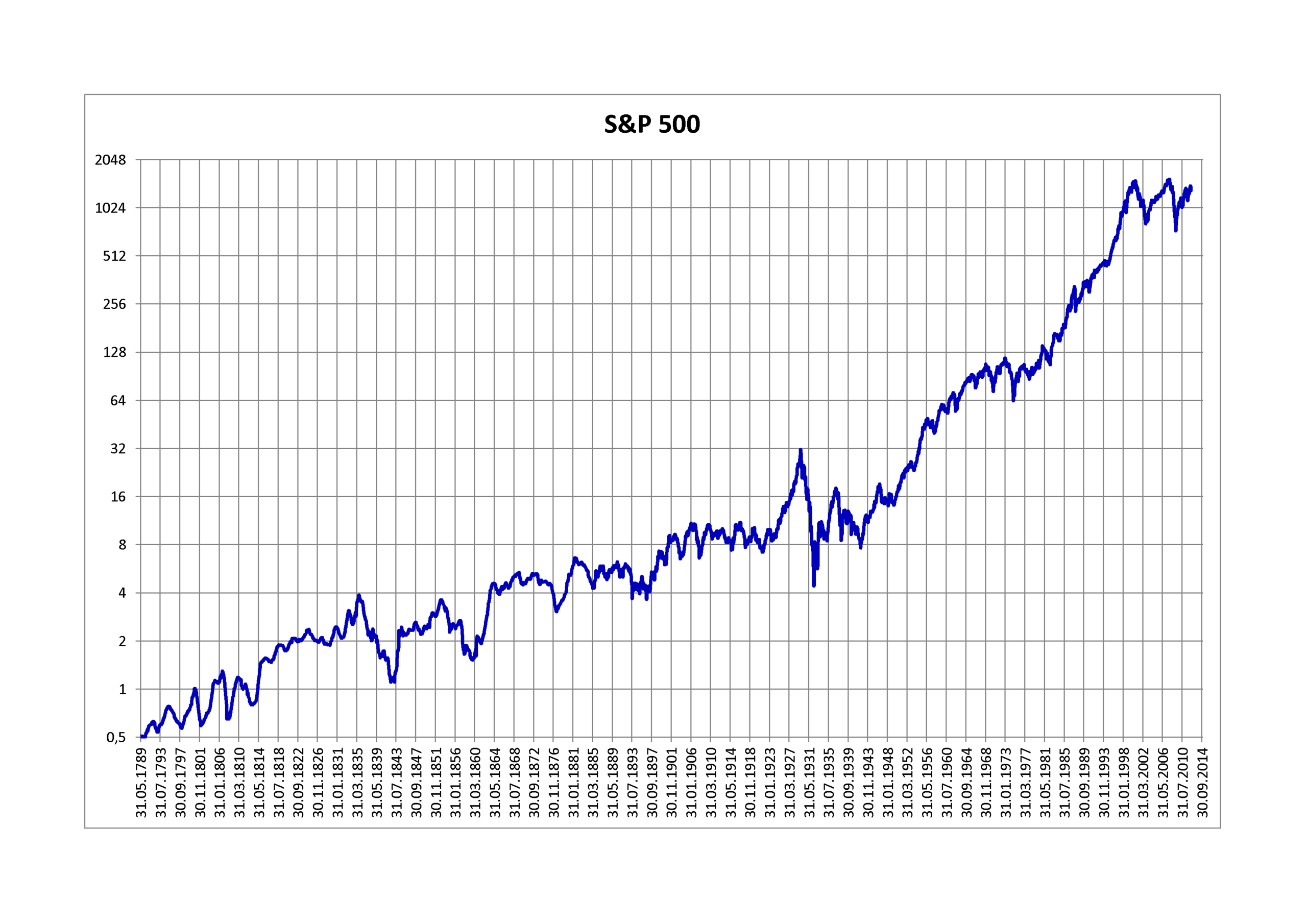

Laissez-moi m’expliquer : historiquement, il y a une correction du marché boursier (baisse de plus de 20%) à tous les 8 ans. Historiquement, le marché finit toujours par remonter et générer de plus gros profits que cette baisse.

Exemple concret :

Vous avez 10 000$ au 1er janvier 2020 dans votre compte chèque et vous voulez l’investir en attendant un achat au 1er avril 2020.

Vous investissez dans un portefeuille en actions et le covid arrive et fait planter votre portefeuille de 20%. Vous êtes rendus à 8000$.

Option A : Vous le sortez et perdez 2000$.

Option B : Vous conservez votre investissement et attendez que ça remonte. D’ici juin, la plupart des portefeuilles ont tout repris leur valeur et généré du rendement; Vous retirez 11 000$ de votre 10 000$ et avez généré 1000$ de profits.

Le risque en investissement, c’est avoir besoin de son argent au court-terme et le placer dans des investissements volatiles.

Si vous pouvez patienter des périodes prolongées avant de le retirer, le risque à la baisse est très faible. La bourse américaine fait depuis les années 1950, du 10% par année malgré les nombreuses crises boursières.

Personnellement, je considère cela nettement moins risqué que laisser l’argent au compte chèque et perdre 2% d’inflation par année.

Comme le dit le célèbre investisseur Warren Buffet : « Risk comes from not knowing what you’re doing ». Consultez un planificateur financier.