Une fois à la retraite, vous aurez beaucoup plus de possibilités d’économie d’impôt que lors de votre vie active.

Si vous recevez un salaire, vous pouvez avoir des déductions fiscales ou des stratégies d’économie d’impôt limitées. Lorsque vous prenez votre retraite, c’est complètement différent.

Vous pouvez essentiellement déterminer le montant de revenu sur lequel vous serez imposé une fois à la retraite. Effectivement, vous pouvez décider:

- – Combien vous retirez de vos investissements;

- – Combien vous retirez de votre REER vs CELI vs Non enregistré;

- – À quel point vos investissements sont fiscalement avantageux.

Le moment du début de votre FERR, pension de travail et pensions gouvernementales (RRQ et SV).

Ces 6 meilleures stratégies vous donneront une idée de la flexibilité dont vous disposez afin de minimiser votre impôt grâce à une planification fiscale efficace.

Ces idées sont plus efficaces si vous les planifiez au moins 5 à 10 ans avant votre retraite.

1. Limitez votre revenu imposable

Votre revenu imposable peut être très différent de la somme d’argent totale que vous recevez. Vous n’avez pas nécessairement besoin de revenus, vous avez besoin de liquidités. Alors que le revenu est imposable, le flux monétaire peut être imposable ou non.

Vous pouvez avoir un revenu imposable inférieur en ayant la bonne combinaison de revenus entièrement imposables, à faible impôt et non imposables.

Vous êtes entièrement imposé sur vos rentes, les retraits d’un FERR et vos revenus d’intérêts, mais seulement imposé partiellement sur les placements non enregistrés fiscalement avantageux et pas du tout sur les retraits du CELI.

L’objectif idéal est d’avoir un revenu imposable inférieur à 44 545$, quel que soit le montant d’argent que vous obtenez. Il s’agit de la tranche d’imposition la plus basse, à 27,5%. Encore mieux, s’il est inférieur à 18 600$ pour une personne seule (inférieur à 24 576$ au total pour un couple marié ou conjoint de fait), vous pouvez également recevoir le Supplément de revenu garanti (SRG) libre d’impôt.

Consulter les tables du SRG

Par exemple, si vous désirez un revenu imposable inférieur à 44 545$ et que vos pensions gouvernementales du RRQ et de la SV sont de 13 000$ et vous n’avez pas de pension d’employeur. Cela signifie que vous pouvez avoir jusqu’à 31 545$ de revenu imposable provenant de vos investissements.

Vous pourriez y parvenir en n’ayant pas plus d’environ 700 000 $ dans votre REER et le reste dans un CELI.

Avec 1 million de dollars en investissements, s’il s’agit uniquement de REER, vous devez retirer au moins 4%, dont 30 000 $ se situent dans la tranche d’imposition la plus basse de 27,5%, tandis que 10 000$ se situent dans la tranche d’imposition de 32,5% à 37,1%.

Si vous avez 700 000$ dans votre REER et 300 000$ dans votre CELI, vous pouvez retirer 31 545$ de votre REER, le tout à la tranche d’imposition la plus basse, plus 10 000$ de votre CELI, tous en franchise d’impôt.

2. Utilisez des investissements fiscalement avantageux

Si vous avez des investissements non enregistrés, le type d’investissement affecte votre capacité à rester dans une tranche d’imposition faible.

Vous pouvez recevoir des revenus de vos placements non enregistrés sous forme d’intérêts, de dividendes, de gains en capital ou de gains en capital reportés, selon la façon dont vous investissez.

Par exemple, si vous souhaitez rester dans la tranche d’imposition la plus basse et recevoir un revenu imposable de 31 545$ de vos investissements, voici combien d’argent vous pouvez recevoir:

| Type de revenu | Montant reçu | Effet sur le revenu imposable |

|---|---|---|

| Dividendes déterminés | 22 859$ | 138% |

| Dividendes ordinaires | 27 430$ | 115% |

| Intérêts | 31 545$ | 100% |

| Gains en capital | 63 090$ | 50% |

| Gains en capital reportés (est.) | 126 180$ | 25% |

Les dividendes déterminés sont «majorés» de 38%. Multipliez le montant reçu de dividende par 1,38. Cela signifie que 22 859$ de dividendes déterminés représentent un revenu imposable de 31 545$.

Le revenu d’intérêts est simple, un revenu de 31 545$ est un revenu imposable de 31 545$.

Les gains en capital ne sont imposés qu’à 50%. Multipliez par 0,5. Cela signifie que 63 090$ de gains en capital représentent 31 545$ de revenu imposable.

Les gains en capital reportés seront illustrés dans la stratégie #4. Essentiellement, ils sont un mélange de gains en capital et de récupération de votre capital. L’effet sur votre revenu imposable peut varier entre 0% et 50%, selon la croissance de vos investissements.

3. Évitez les récupérations

L’impôt sur le revenu est sournois. Les personnes les plus taxés sont les personnes âgées dont le revenu est inférieur à 18 600$. Comment? En effet, en plus de l’impôt sur le revenu, ils peuvent perdre jusqu’à 0,50$ de leur Supplément de revenu garanti (SRG) pour chaque dollar de revenu imposable supplémentaire. Une personne ayant un revenu imposable de 12 000$ reçoit 3 293$ de SRG alors que si elle a un revenu imposable de 12 500$, elle verrait son SRG diminué à 3 053$.

Pour les aînés à revenu élevé, leur pension de Sécurité de la vieillesse (SV) est récupérée à raison de 15% de leur revenu situé entre 77 580$ à 126 058$.

De nombreux autres avantages gouvernementaux sont récupérés en fonction de votre revenu imposable, y compris le crédit pour TPS, le crédit d’impôt pour la solidarité et le loyer des maisons de retraite. Les gouvernements récupèrent de plus en plus les programmes de prestations en fonction du revenu imposable.

Cela signifie que les stratégies fiscales dont bénéficient les personnes riches en raison de leurs taux d’imposition élevés fonctionnent également pour les personnes âgées dans la tranche de revenu de récupération.

La planification d’un revenu imposable inférieur avec la bonne combinaison REER, CELI et des placements fiscalement avantageux pourrait vous faire économiser beaucoup si votre revenu se situe dans ces fourchettes de récupération.

Si vous vous rendez compte que vous serez touché par l’une ou l’autre de ces récupérations, il pourrait être utile d’encaisser une partie ou la totalité de vos REER avant 65 ans afin d’éviter les récupérations. Cela ne fonctionne que si vous pouvez retirer votre REER à un taux d’imposition faible ou modéré.

4. Utilisez un programme de retrait systématique (PRS) pour obtenir le plus faible impôt sur vos revenus de placement

Le type de revenu de placement le plus avantageux est les gains en capital reportés à presque tous les niveaux de revenu.

Les gains en capital sont imposés à des taux préférentiels. Avec des placements fiscalement avantageux, vous pouvez reporter le gain et ainsi payer l’impôt beaucoup plus tard, au lieu de cette année.

Afin obtenir de la liquidité provenant de gains en capital reportés, il vous suffit de vendre certaines parts de vos fonds communs de placement à chaque mois. C’est ce qu’on appelle un programme de retrait systématique (PRS). Vous êtes imposé uniquement sur le gain accumulé sur vos parts au moment du retrait.

Si vous venez tout juste d’acheter vos investissements, le PRS est pratiquement libre d’impôt. Vous reprenez simplement une partie de votre capital. Si vous détenez ces investissements depuis des années et qu’ils augmentent énormément, vous pourriez recevoir principalement des gains en capital.

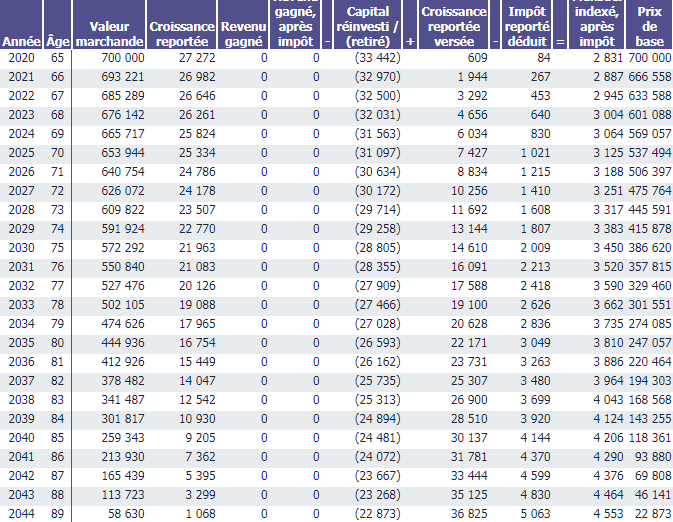

À des fins d’illustration, dans le tableau ci-dessous, nous avons illustré un investissement de 700 000$ ainsi qu’un PRS mensuel afin d’obtenir un revenu annuel de 33 972$ après impôt, indexé à 2%. La première année, votre imposition serait de 84$ comparativement à 7 513$ en impôt si le revenu avait été du revenu d’intérêts.

5. Évitez les revenus de REER entre 65 et 71 ans

Vous pourriez recevoir un revenu non imposable allant jusqu’à 10 996$ par année du SRG (13 239$ pour un couple), si vous ne recevez aucun autre revenu imposable que la SV puisque la SV est exclus du calcul d’admissibilité au SRG. Toutefois, vous pouvez toujours recevoir un revenu non imposable, comme votre CELI ou vos placements non enregistrés sans affecter votre admissibilité au SRG.

C’est une stratégie intéressante si vous avez suffisamment dans votre CELI ou des placements non enregistrés pour vous donner un revenu entre 65 et 71 ans. Il est possible de le planifier en encaissant un REER avant l’âge de 65 ans afin de maximiser votre CELI ou d’accumuler des placements non enregistrés.

Il est également possible d’obtenir un revenu non imposable en utilisant une marge de crédit hypothécaire sur votre résidence pendant ces 7 années.

Pour maximiser la stratégie, vous pourriez retarder la conversion de votre REER en FERR jusqu’à l’année où vous atteignez l’âge de 71 ans. Vous pouvez également retarder le début de votre rente du RRQ à 70 ans.

Vous pourriez également faire une importante cotisation à un REER avant l’âge de 65 ans et reporter l’utilisation de la déduction jusqu’à ce que vous en ayez besoin pendant ces 7 années pour retirer le maximum du SRG.

L’année où vous atteignez 72 ans, vous devez obligatoirement commencer à retirer de votre FERR, mais vous recevrez toujours le SRG, car il est basé sur le revenu de l’année précédente. Vous perdrez probablement une partie ou la totalité de votre SRG après cela.

Le report du RRQ à 70 ans signifie que vous allez obtenir 42% de plus de la rente du RRQ pour le reste de votre vie.

De plus, retarder la conversion de votre REER en FERR à l’âge de 71 ans, lui donne 7 années de plus de croissance.

Stratégies fiscales créatives pour la retraite

Le nombre de stratégies efficaces d’économie d’impôt n’est limité que par la créativité de votre planificateur financier. Il existe des stratégies plus efficaces, mais ce sont probablement les 5 plus simples à mettre en place.

Votre objectif est de recevoir les liquidités dont vous avez besoin pour votre style de vie à la retraite, tout en payant le moins d’impôt possible.

Il est possible de prévoir les stratégies nécessaires afin que votre revenu imposable se situe dans les tranches d’imposition plus faibles, d’éviter les récupérations et éventuellement être admissible au SRG.

Vous avez de nombreux outils à utiliser pour appliquer ces stratégies. Ces outils comprennent:

- – combiner des retraits de REER et de CELI;

- – décider du montant à retirer de votre FERR, de votre CELI et de vos placements chaque année;

- – investir de façon fiscalement avantageuse pour des gains en capital ou des gains en capital reportés;

- – utiliser des stratégies de retrait fiscalement avantageuses telles que les PRS;

- – reporter le RRQ et/ou la SV à 70 ans;

- – débuter le RRQ plus tôt à 60 ans;

- – décider du meilleur moment pour convertir votre REER en FERR;

- – accéder à la valeur de votre résidence;

- – contribuer à votre REER ou encaisser certains REER avant votre retraite;

- – réduire votre revenu imposable entre 65 et 71 ans.

Si vous aviez un salaire toute votre vie, vous disposiez peut-être de déductions fiscales ou de stratégies d’économie d’impôt limitées. Lorsque vous prenez votre retraite, c’est complètement différent, mais il faut planifier AVANT votre retraite.