Les manchettes économiques sont étourdissantes depuis le début de la pandémie de la COVID-19, et les chiffres le sont encore plus. Nous avons pu lire des manchettes telle que « Pire journée boursière depuis des décennies », après que la bourse de Toronto ait baissé de 12 % et le S&P 500, de 10 % en une seule journée. Les deux grands indices sont officiellement en marché baissier, qui se définit par un recul de plus de 20 % depuis leur dernier sommet.

Voici donc le conseil qu’on vous conseille d’appliquer, éprouvé par les meilleurs investisseurs au cours des krachs précédents : inspirez, expirez, puis tenez-vous-en à votre plan financier. Certes, relaxer est plus facile à dire qu’à faire lorsqu’on voit la valeur de ses placements fondre de plusieurs milliers de dollars, voire davantage, chaque jour. N’empêche, résister à l’envie de tout liquider est la seule façon d’être certain de profiter d’une éventuelle remontée.

Bref historique

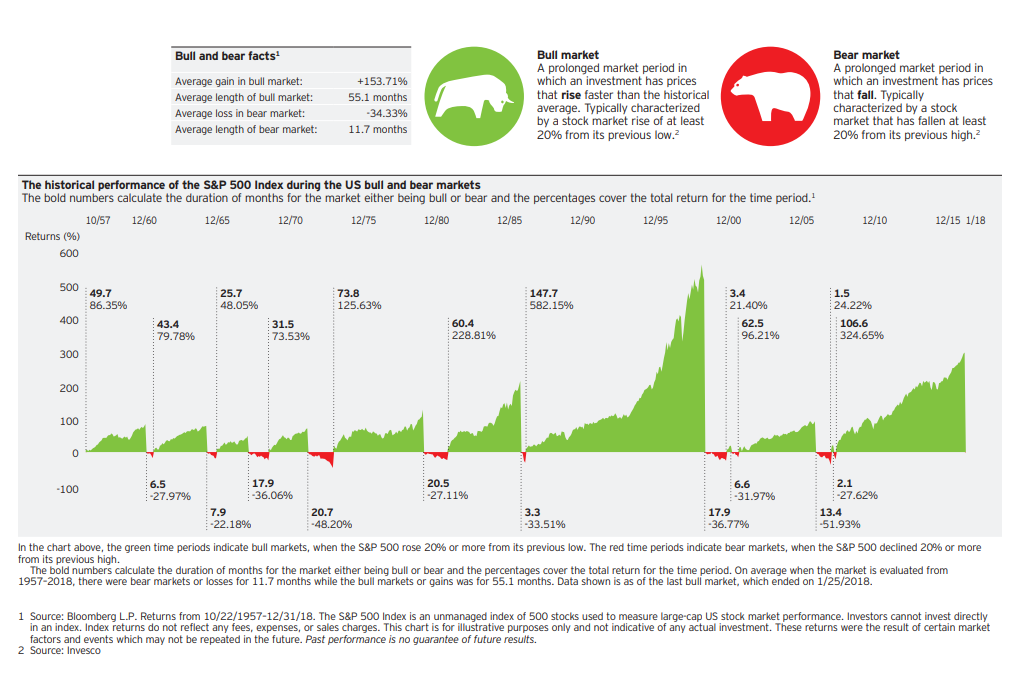

La durée moyenne des marchés baissiers a été de 11,7 mois. Le graphique suivant montre que dans TOUS LES CAS, un marché baissier a été suivi par un long marché haussier. Je réitère, dans TOUS LES CAS, depuis la seconde guerre mondiale, les marchés ont surpassé leur seuil d’avant marché baissier.

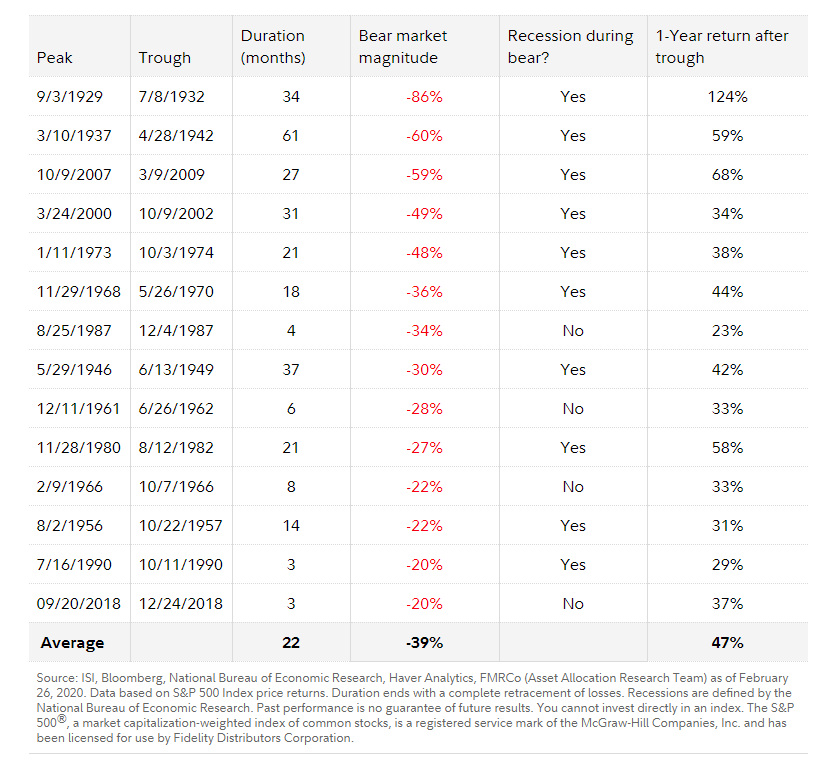

Voici liste des marchés baissiers depuis 1929 ainsi que leur magnitude. Avec une moyenne de -39%, vous comprendrez qu’il devrait rester moins de pertes que ce que nous avons connus jusqu’à maintenant. Le graphique montre également le rendement 1 an suivant le creux.

Opportunité

Tel que vu précédemment, le meilleur conseil est de vous en tenir à votre plan financier. Par contre, une baisse importante sur les marchés financiers comporte sa dose d’opportunités. Outre le fait que les actions seront fortement à rabais, il existe une stratégie fiscale peu connue permettant de réduire votre facture d’impôt. En effet, si vous possédez des investissements non enregistrés, c’est-à-dire, à l’extérieur d’un régime enregistré, tels que REER, CELI, FERR, CRI, FRV, etc. il serait intéressant de profiter de la baisse de vos placements pour déclencher une perte en capital afin de compenser des gains en capital des trois dernières années ou de toute année future.

Une perte en capital est déclenchée lorsque vous vendez un placement à une juste valeur marchande inférieure au coût de base rajusté. En cette période de forte baisse, il est possible que la valeur de vos placements soit inférieure à votre coût de base rajusté. La perte en capital est déductible à 50% de tout gain en capital imposable de l’année en court et ensuite, s’il reste une perte en capital nette, vous pouvez les appliquer contre des gains en capital imposables des trois dernières années et/ou de toute année future.

Dans le cas où vous auriez vendu des placements ou un immeuble ayant créé un gain en capital, il serait intéressant pour vous de déclencher une perte en capital afin de réduire l’impôt à payer sur ces gains.

Procédure

Le déclenchement d’une perte en capital est probablement plus simple que vous le croyez, vous devez vendre votre placement. Mais ça ne va pas à l’encontre du premier conseil qui dicte de ne rien faire? La réponse est non, je vous explique. Vous devez vendre votre placement, mais rien n’empêche d’acheter un autre titre ayant sensiblement la même composition. Exemple:

M.Tremblay vend, de son compte non enregistré, le portefeuille équilibré X et rachète dès le lendemain, le portefeuille équilibré Y. Les deux portefeuilles ayant la même composition en actions et en titres à revenus fixes, le portefeuille équilibré Y réagira de la même façon aux fluctuations futures des marchés. Aux yeux des autorités fiscales, vous avez vendu le portefeuille équilibré X à perte et donc déclenché une perte en capital.

Veuillez noter que pour que votre perte en capital soit valide, vous ne devez pas racheter le portefeuille équilibré X pour une période d’au moins 30 jours.

Faites également attention à la tentation de transférer la totalité ou une partie de vos placement non enregistré dans votre REER ou votre CELI, notez que les autorités fiscales ne reconnaissent pas une perte en capital lors d’un transfert direct vers un compte enregistré.

Conclusion

Il s’agit d’une période très désagréable pour plusieurs d’entres vous, mais vous comprendrez que plus nous nous approchons du creux, plus les opportunités seront grandes.

Rappelez-vous que le meilleur conseil actuellement est le statut quo mais je vous invite à contacter votre planificateur financier et/ou votre conseiller en placement, afin de vérifier s’il ne serait pas avantageux pour vous de profiter de cette forte baisse pour déclencher une perte en capital qui pourrait vous faire économiser de l’impôt.